종합소득세 기장신고 추계신고 차이점 총정리

_

많은 분들이 종합소득세를 신고하는 분들이라면 '기장신고'와 '추계신고'라는 단어를 들어본 적 있으실 텐데요

이는 종합소득세 신고방법으로 복식부기나 간편장부 등을 작성해 소득을 신고하는 '기장신고'와 증빙자료 미비로 소득금액을 추정해 신고하는 '추계신고' 두 가지가 있습니다.

종합소득세 기장신고 추계신고 차이에 대해서 좀 더 자세하게 여러분들께 설명드리도록 하겠습니다

_

■종합소득세 기장신고 추계신고 차이점

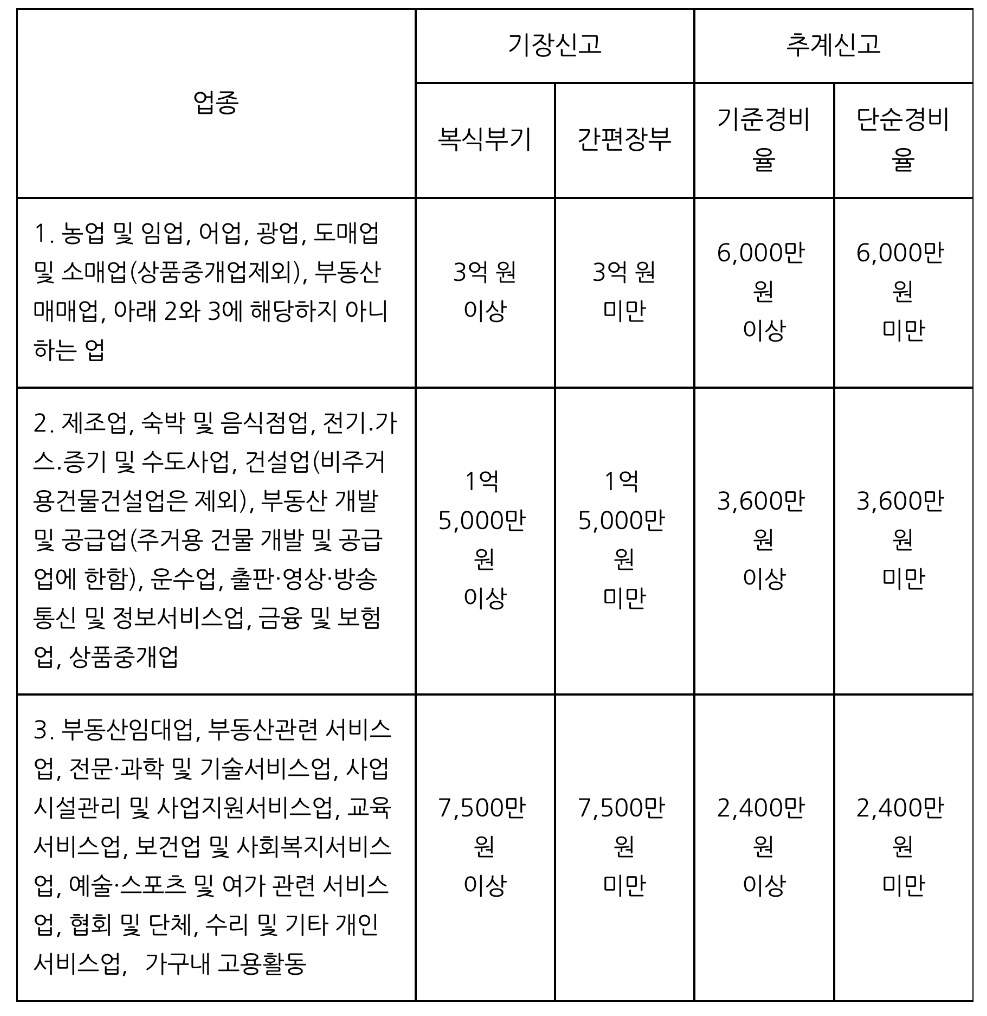

먼저 우리 사업장은 어떤 신고방법을 따라야 하는지 확인을 하셔야 하는데 내 업종과 수입금액에 따라 신고방법이 달라지기 때문입니다.

소득세법에서는 아래의 업종 구분에 따른 직전연도 수입금액을 기준으로 기장신고와 추계신고 대상을 구분하고 있습니다.

※단, 당해연도 업종별 수입금액이 복식부기의무자에 해당하는 사업자가 추계신고 대상인 경우 기준경비율을 적용

_

✅장부를 작성했으면 기장신고

위 구분표를 통해 신고방법을 확인했다면 어떻게 신고하는지 알려드리자면 기장신고는 소득세법에 따라 거래 사실을 기장에 기재해 그 내역에 따라 소득금액을 신고 기간 안에 세무서에 신고하는 것을 말합니다.

기장신고는 복식부기와 간편장부로 나뉩니다.

[복식부기]

복식부기는 기업의 자산과 자본의 변동증감 상황을 대변과 차변으로 구분하고 이중으로 기록해 계산하는 것을 말합니다.

복식부기 대상자가 임의로 간편장부, 추계신고를 하면 신고하지 않은 것으로 간주하고 불이익이 발생할 수 있으니 신고방법을 정확하게 알아야 한다고 합니다.

[간편장부]

간편장부란 수입금액이 일정 규모 이하인 소규모 영세사업자를 위한 장부로 회계지식이 없는 사람도 쉽고 간편하게 작성할 수 있으며 사업자는 거래가 발생한 날짜 순서에 의해 기록하고 관련 증빙서류는 별도 보관을 해야 합니다.

_

간편장부를 기장하면 다음과 같은 혜택을 받을 수 있습니다.

기장한 실제소득에 따라 소득세를 계산하므로 적자가 발생했을 때 10년간 소득금액에서 공제할 수 있습니다.

감가상각비, 대손충당금 및 퇴직급여충당금 등을 필요경비로 인정받을 수 있습니다.

간편장부 대상자가 복식부기로 기장•신고하는 경우 기장세액공제(20%)를 받을 수 있어 소득세 부담을 최고 20%까지 줄일 수 있습니다.

반면, 기장하지 않으면 적자가 발생했을 때 그 사실을 인정받지 못하며 장부를 기장하는 경우보다 무기장가산세 (20%)를 더 부담하여도 소득탈루 목적의 무기장자의 경우에는 세무간섭 (조사)을 받을 수 있습니다.

이러한 불 이익은 복식부기를 기장하지 않은 경우에도 동일하게 적용됩니다.

_

✅기장을 못했다면 증빙서류로 추계신고

소득금액을 증빙할 수 있는 자료가 없는 경우에는 필요경비를 계산할 수 없으므로 정부에서 정한 방법에 따라 과세소득을 추정해 계산하는데 이를 추계신고라고 합니다.

추계신고는 경비율제도를 이용해 신고하는데 경비율제도는 기준경비율과 단순경비율로 구분됩니다.

경비율은 홈택스(조회/발급) 기준(단순) 경비율) 업종 검색 후 조회하기)에서 확인할 수 있습니다.

추계신고 대상자의 경우에도 신고를 하지 않으면 가산세가 부과되니 기한 내 꼭 신고하시길 바랍니다.

[기준경비율]

기준경비율은 주요경비(매입비용.인건비•임차료 등)는 증빙에 의해 필요경비를 인정하고 기타경비는 경비율에 의해 필요경비를 인정합니다.

단순경비율보다 증빙수취 의무가 강화되어 있고 주요경비에 대한 증빙서류가 없으면 세금 부담이 증가합니다.

① 소득금액 = 수입금액 - 주요경비 - (수입금액 x 기준경비율*)

② 소득금액 = (수입금액 - (수입금액 x 단순경비율)} x 배율**

* 복식부기의무자는 기준경비율의 1/2을 곱해 계산

**전년도 귀속배율 : 간편장부대 상자 2.8배, 복식부기의무자 3.4 배

①, ② 중 적은 금액으로 선택 가능

[단순경비율]

단순경비율은 필요경비 전부를 경비율에 의해 인정하는 것으로 수입금액 대비 전체경비를 업종별로 평균한 비율입니다.

기준경비율 대상자는 단순경비율을 적용할 수 없지만, 단순 경비율 대상자는 증빙확인 경비가 있으면 기준 경비율 대상자의 추계소득금액 적용이 가능합니다.

소득금액 = 수입금액 - (수입금액x단순경비율)

_

해당 내용은 국세청 홈페이지 출처를

기반으로 작성되었음을 안내드립니다

잘못된 방법으로 신고하거나 신고하지 않은 경우 불이익이 발생할 수 있으니 우리 사업장에 맞는 신고방법 확인 후 올바른 세금신고 이어가시길 바랍니다.

읽어주셔서 감사합니다.

댓글